なぜ「不労所得」のはずが赤字になるのか?

「年金代わりになりますよ」「節税できます」「毎月の家賃収入で手間なく不労所得」…

こうした言葉に惹かれて、不動産投資を検討したことがある方も多いかもしれません。

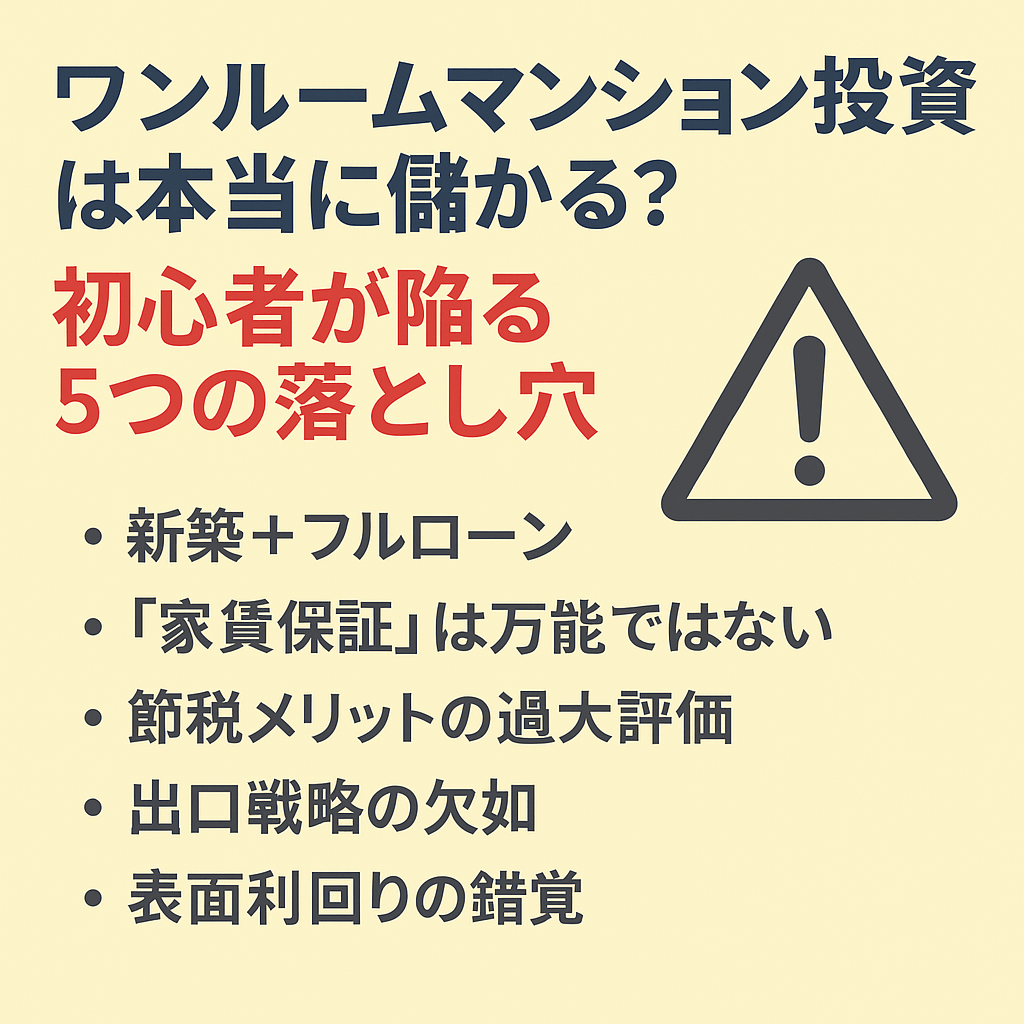

中でも、都市部のワンルームマンション投資は初心者に勧められることが多い商品です。

ところが現実には、

「想定より儲からない」「赤字が続く」「売るときに大きな損失が出る」

といった声も少なくありません。

一見すると理にかなって見えるスキームが、なぜ収益を生まずに資産を減らす方向へ進んでしまうのか。

そこには、初心者が気づきにくい仕組みや契約条件が潜んでいます。

この記事では、不動産投資の「はじめの一歩」で知っておきたい典型的な落とし穴を、

生活目線の事例とあわせてやさしく解説していきます。

典型スキーム1:新築+フルローンの構造

都市部の新築ワンルームマンションは、土地や建築費だけでなく、

広告宣伝費や販売会社の利益、仲介手数料などが販売価格に上乗せされています。

そのため、市場価格よりも2〜3割高いことが多いのです。

さらにフルローンで購入すると、返済額は月々の家賃収入を上回りやすく、

結果として毎月の持ち出しが発生します。

初めは「節税効果」でカバーできても、その効果は永続するわけではありません。

生活目線の事例

Aさん(43歳・上場企業勤務)

- 年収:1,200万円

- 独身・都内在住

- 所得税+住民税の実効税率:約33%

購入した物件: 都内23区内の新築ワンルーム(3,800万円)

- フルローン(35年固定・金利2.0%)

- 表面利回り:5.5%

- 家賃収入:月17万円

- 管理費・修繕積立・税金等:月18.5万円(差額▲1.5万円)

営業担当者からは「減価償却で約100万円の所得控除ができ、税率33%なら年間約33万円の節税。

持ち出しを差し引いても実質プラスです」と説明されました。

数年後に起きたこと

- 減価償却の大半が5〜7年で終了 → 節税効果がなくなる

- 家賃は少し下がり、管理費や修繕積立金は上昇

- 税還付がなくなり、赤字だけが残る

- 売却を検討するも、相場は約3,000万円 → ローン残高3,600万円以上で売れず

まねTama視点のポイント

このケースは「節税」という一時的なメリットで、毎月の赤字や将来の売却損リスクが見えにくくなっていた例です。

不動産投資は「今の利益」だけでなく、

5年後・10年後の収支と資産価値の変化まで見通すことが大切です。

典型スキーム2:家賃保証の誤解

「10年間家賃保証」「空室でも安定収入」という言葉は、

初めて不動産運用に触れる方にとって大きな安心材料に聞こえます。

ですが、この保証が契約当初の金額でずっと続くわけではないことは、

意外と知られていません。

多くの場合、数年ごとに保証額の見直し(減額)が行われ、

契約更新時に2割以上下がるケースもあります。

生活目線で考えると…

例えば、月10万円の保証賃料で契約していた物件が、

更新時に8万円に下がったとします。

家賃保証に頼ってローン返済を組んでいた場合、

この2万円の差額は毎月の持ち出しとなり、家計に直結します。

さらに、家賃保証をしている会社自体が経営難や破綻に陥る可能性もゼロではありません。

保証が切れたあと、空室が続くと一気に収支が悪化します。

まねTama視点のポイント

- 「保証期間」と「保証額の据え置き期間」は別物と理解する

- 保証が切れた後の収支シミュレーションも作っておく

- 保証に頼らなくても成り立つ立地・条件を優先する

家賃保証は「補助輪」のような存在。

便利ですが、ずっと頼りきりだと外れた瞬間にバランスを崩してしまいます。

将来の変化を前提にした計画を立てることが安心への近道です。

典型スキーム3:節税メリットの誇張

営業トークでよく聞くのが「減価償却で税金が安くなります」「節税で実質プラスです」というフレーズ。

たしかに課税所得が高い人ほど、帳簿上の損失(減価償却など)があると、税額は下がります。

ただしここで大切なのは、節税=お金が増えるではない、という点です。

減価償却は“現金が出入りしないコスト”

減価償却は会計上の費用で、その瞬間にお金が増えるわけではありません。

税額は下がっても、毎月のキャッシュフロー(入出金)は別。

ここを混同すると、「税金は軽くなったのに、手元の現金は減っている」ということが起こります。

ミニ例:数字でイメージ

前提:毎月の収支が ▲1.5万円(年間▲18万円)

減価償却で 年間100万円の所得控除 → 実効税率33%なら税が約33万円軽減

一見「+15万円」ですが、減価償却は数年で薄れる一方、持ち出しは続く可能性があります。

さらに、新築ワンルームは建物価額割合が相対的に小さく、想定ほど償却が効かないことも。

節税の“見た目の良さ”だけで意思決定すると、数年後に効果が薄れた時点で赤字が露わになります。

こんなときは効果が限定的

- 課税所得がそれほど高くない(税率が低い)

- 新築中心で建物割合が小さい/償却期間が短い

- 毎月のキャッシュフローが赤字で、家計の持ち出しが続く

まねTama視点のチェックリスト

- 税引前のキャッシュフローは黒字?(税効果“なし”でも回る?)

- 減価償却が薄れた後の5年後・10年後の収支を試算した?

- 購入価格に対する建物割合と償却年数を確認した?

- 節税以外の根拠(立地・賃料成長・管理体制)がある?

節税は主役ではなく“補助”。

「税で得するから買う」ではなく、税がなくても家計が安定するかを先に確かめると、あとで慌てずに済みます。

典型スキーム4:出口戦略のなさ

不動産運用でよく見落とされるのが出口戦略です。

購入時に「いつ・いくらで売るか」を想定せずに始めると、数年後に身動きが取れなくなることがあります。

新築は買った瞬間から価値が下がる

新築ワンルームは販売価格に広告費や営業利益が上乗せされているため、購入直後に市場価値が2〜3割下がるのが一般的です。

その状態でローン残高が多ければ、売却しても残債が消えず、手出しで清算しなければならないこともあります。

築年数と収益性の低下

築10年を超えると賃料は少しずつ下がり、入居率も落ちやすくなります。

一方で管理費や修繕積立金は増えていくため、収支はじわじわ悪化します。

- ローン残高 > 売却価格 → オーバーローンで売れない

- 賃料下落+維持費上昇で赤字が拡大

- 資産の入れ替えや現金化のタイミングを逃す

まねTama視点の出口設計ポイント

- 購入時に売却の想定価格を調べておく(近隣の成約事例や築年別相場)

- 売却時期の目安をあらかじめ設定(例:築10年以内)

- ローン残高と売却想定価格の逆転時期をシミュレーション

- 出口戦略が複数あるか(売却/賃貸継続/用途転換)

不動産は買うよりも売るほうが難しいといわれます。

ゴールを決めてから逆算することで、赤字の長期化や損切りのタイミングを逃すリスクを減らせます。

典型スキーム5:表面利回りの罠

広告やチラシに大きく掲載される「利回り7%」などの数字。

実はこれ、表面利回り(グロス利回り)と呼ばれるもので、実際に手元に残る利益とは大きく異なります。

表面利回りとは?

表面利回りは年間家賃収入 ÷ 物件価格で計算されるシンプルな数字です。

しかし、ここには維持費や空室期間などのコストは一切含まれていません。

実際の収益=ネット利回り

運用で本当に大事なのは、ネット利回りです。

ネット利回りは、表面利回りから以下のような経費を差し引いて算出します。

- 管理費・修繕積立金

- 火災保険・地震保険料

- 固定資産税・都市計画税

- 入退去に伴う原状回復費用

- 空室による家賃収入ゼロの期間

これらを差し引くと、ネット利回りは表面利回りより2〜4%程度低くなるのが一般的です。

表面利回り7% → 維持費・空室を考慮するとネット利回りは3%台。

もしローン金利が2%以上であれば、返済後の手残りはごくわずか、場合によっては赤字になります。

まねTama視点のチェックポイント

- 広告の利回りは必ず「表面」か「ネット」か確認

- 最低でも1〜2か月分の空室を見込んで計算

- 購入前に過去3〜5年分の入居率と経費データを確認

- ローン金利とネット利回りの差を把握(差が1%未満なら慎重に)

見かけの数字に惑わされず、「手元に残るお金」をベースに判断することが、不動産運用で長く安定した成果を出すための基本です。

投資前に押さえたい4つの重要ポイント

「ワンルーム投資は全部危ない」というわけではありません。

しかし、成功している人は例外なく購入前の分析と出口戦略を持っています。

ここでは、まねTama視点で投資判断の基準を4つにまとめました。

1. 中古物件を中心に検討する

中古はすでに市場価格に近づいており、新築プレミアムが剥がれた状態で買えるため割高感が少なくなります。

利回りが改善されやすく、賃料相場の実績も確認しやすいのがメリットです。

2. 頭金を入れてローン負担を軽くする

フルローンでは毎月の返済負担が重くなり、家賃収入だけでカバーできないケースが多くなります。

頭金を入れることで金利総額も減り、キャッシュフローが安定します。

3. 管理状況と入居率を重視する

立地が良くても、管理状態が悪ければ入居率は低下します。

実際の入退去履歴や、管理会社の対応スピード、修繕履歴を必ず確認しましょう。

4. 出口戦略を先に描く

何年後に売るのか、売却額はいくらを想定するのか。

最終的な売却シミュレーションを事前に行うことで、「出口で損する」リスクを減らせます。

不動産投資は「買う時」より「持つ時」「売る時」に差が出ます。

表面上の利回りや節税効果よりも、長期的に手元に残る金額を基準に判断してください。

まとめ:甘い言葉より、生活目線のシミュレーションを

「年金代わり」「節税」「家賃保証」… 不動産投資には耳ざわりの良い言葉が並びます。

しかし、その裏には初心者が見落としやすい条件や、将来の収支悪化につながる仕組みが潜んでいます。

大切なのは、表面の数字ではなく、実際のキャッシュフローと将来の出口まで見通すこと。

そして「自分の暮らしに合うか?」という視点を忘れないことです。

不動産投資は本来、時間をかけて情報を集め、計画的に判断する長期戦略。

一歩踏み出す前に、「このスキームは本当に自分にとってプラスになるのか?」と問い直す習慣が、損を防ぐ最良の方法です。

生活設計に組み込む不動産投資は、小さく始めて大きな損を避けることが第一歩。

無理なく試せる選択肢から始めてみましょう。