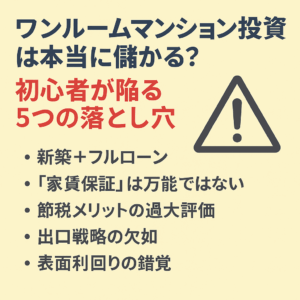

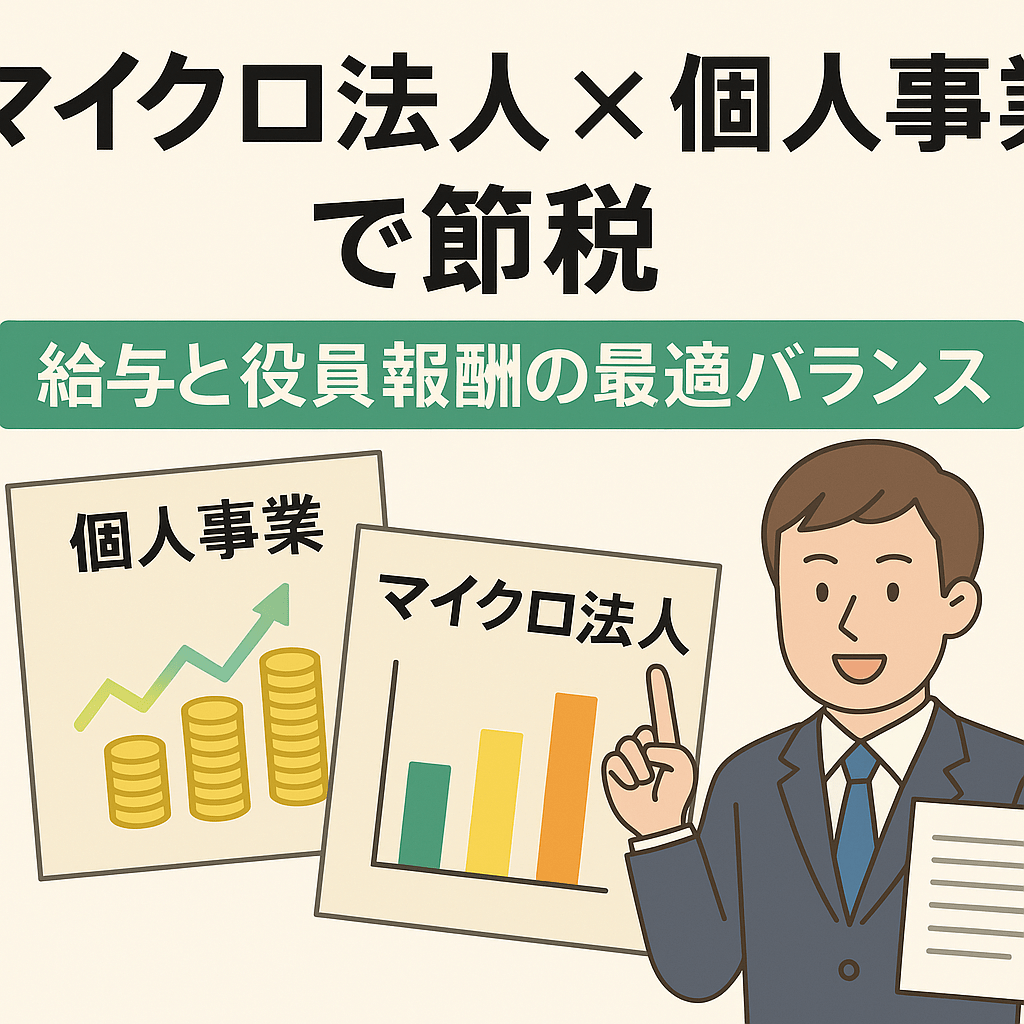

なぜ今マイクロ法人が注目?(背景と前提)

フリーランス/個人事業の働き方が広がる一方で、手取りを押し下げる要因として

「累進課税+社会保険料」「インボイスや記帳の事務負担」「与信(住宅ローン等)のハードル」などが挙がります。

その対策の一つとして、小さな法人=マイクロ法人を併用し、家計と事業の設計を整理する発想が注目されています。

節税“テクニック”というより、制度を理解してムリのない仕組みに置き換えるという捉え方が近道です。

フリーランスの“見えないコスト”――累進課税+社会保険

- 税負担が階段状に重くなる:所得が増えるほど税率が上がる累進課税+一律の住民税で、体感負担が大きくなりやすい。

- 社会保険は「定率」負担:国民健康保険・国民年金は所得規模の影響を受けやすく、年収700〜1,000万円帯では手取りの圧迫感が強くなりがち。

- 事務コストも見落としがち:インボイス対応、電子帳簿の保存、源泉・消費税の管理等、時間=機会損失の側面も。

マイクロ法人は、法人と個人に収入・費用・社会保険の重心を分散し、現金の流れと与信を整える“器”として機能します。

ただし万能ではありません。数字での試算と運用ルールを先に決めることが前提です。

誰に効果が見込めるか(年収帯・経費・収入の安定性)

- 年収帯:概ね700万円超で税・社保の負担感が強い方は、分散の効果が出やすい傾向。

- 経費構造:仕事部屋・旅費交通費・通信費など、事業経費として合理的に説明できる支出が一定ある。

- 収入の安定性:売上の見通しが中期的にあり、役員報酬を固定しても資金繰りに無理がない。

- 運用の手間に耐性:口座分離、毎月の記帳、年次申告、社会保険の手続き(法人は原則適用)を実務として回せる。

- 家族条件:配偶者の扶養・家族の社保・将来の与信(住宅ローン等)との整合を事前に確認できる。

※本セクションは一般的な考え方の整理です。税率・社保料・要件は地域や制度改定で変わることがあります。

具体的な適用や設計は、最新の公的情報と専門家の試算でご確認ください。

マイクロ法人の基本(役割と仕組み)

マイクロ法人は、個人とは別の“器(法人格)”をつくって収入・費用・保険の重心を分ける考え方です。

事業の一部を法人で受け、口座・契約・会計を分離することで、手取りや与信、家計の見える化を整えやすくなります。

ただし、効果は数字と運用ルールしだい。仕組み化=継続運用が前提です。

定義と形態(株式会社/合同会社)

- 法人格の分離:個人と別人格。法人名義で契約・請求・口座管理が可能。

- 類型:少人数でも作れる株式会社/設立・運用が柔軟な合同会社(LLC)。

- 主な手続き:設立登記 → 税務届出(法人税・消費税・源泉) → 社会保険の適用手続き → 必要に応じてインボイス登録。

- 切り出し例:コンサル/制作の一部、使用料・講演料など。二重計上や名義だけの付替えはNG、契約の実態を整える。

期待できるメリット(所得分散・厚生年金・信用・家計分別)

- 所得分散:個人の課税所得を抑え、法人側は低率区分を活かせる場面がある(効果は利益水準で変動)。

- 社会保険の枠組み:法人の厚生年金/健康保険により、将来給付や傷病時のセーフティネットを確保(負担と給付のバランスを試算)。

- 与信・信用:法人名義の継続取引、請求フロー、契約単価の交渉力向上に寄与。

- 家計の見える化:事業口座と生活口座の分離で、納税資金・生活費・投資原資の管理が明瞭に。

- 節税の“選択肢”:役員報酬設計、適正経費、利益留保、退職金制度の余地など、将来設計の幅が広がる。

注意点・限界(実務コスト・役員報酬固定・社保適用・脱法リスク)

- 実務コスト:設立費用・会計税務報酬・決算申告・毎月の記帳。時間コストも見込む。

- 役員報酬は原則“固定”:期中の変更は要件制約(定時決定・随時改定)。資金繰り前提で金額を決める。

- 社会保険は原則適用:負担は発生。不自然な適用回避は指摘リスクが高い。

- 税務・法令リスク:偽装分散や名義貸し、家事按分の過大、二重計上は否認・追徴の可能性。

- 短期では逆効果も:売上が不安定/利益が薄い/経費が少ない場合は、手間とコストが先行しがち。

※制度・税率・保険料は改定され得ます。設計前に最新の公的情報で前提を確認し、専門家の試算で数字ベースの妥当性をチェックしてください。

モデルケース比較:個人のみ vs 法人併用

前提条件(共通)

- 想定:年収900万円のフリーランス(配偶者あり・子なし)

- 目的:手取りの体感差と、運用コスト・安心面のバランスを把握する

- 注記:以下は概算例です。地域差・控除・制度改定・社会保険料率等で数字は変動します。

数字の読み方と“手取りの体感差”

- 現金面:概算で+15万円の効果。ただし、設立費・顧問料・記帳時間といったコストも相殺要因。

- 安心面:法人化により厚生年金・健康保険(法人の社保)に乗ることで、将来給付や休業リスク対応の厚みが増す側面。

- 見える化:個人と法人で口座・契約・会計を分離することで、納税資金・生活費・投資原資の管理が明瞭に。

注意(概算/制度改定/地域差)

- 概算であること:控除・所得区分・配偶者の社保・医療費・住宅ローン控除などで税額は変わります。

- 制度の更新:税率・標準報酬月額の等級・健康保険の料率は改定され得ます。年1回の見直しを。

- 運用の実態:契約の付け替えや名義のみの分散はNG。業務実態・契約・請求を法人側で整えることが前提です。

※本セクションは“わが家サイズの検討材料”としての比較例です。実行前に、最新制度での試算と専門家の助言をご利用ください。

役員報酬をどう決める?(社会保険と等級の考え方)

マイクロ法人の役員報酬は、税務(損金算入の条件)と社会保険(保険料と給付)の両面に影響します。

キーワードは標準報酬月額。毎月の報酬額が「等級」に当てはめられ、その等級をもとに保険料と将来給付の目安が決まります。

標準報酬月額の仕組み

- 等級に当てはめる:役員報酬(月額)をレンジに区分した等級(標準報酬月額)に置き換えて、保険料を算定します。賞与は別枠(標準賞与額)。

- 対象となる賃金:基本報酬+手当(通勤など一部除外あり)。臨時・不定期の支給は原則対象外です。

- 定期同額が原則:税務上は定期同額給与が基本。期中の増減は限定条件(後述)でしか認められません。

- 手続きの流れ:設立後に社保適用→月額決定→算定基礎届(定時決定)や随時改定で等級を更新します。

最低等級近辺に設定する狙いと留意点

2025年時点の目安では、最下位等級に近い月額(例:6.3万円相当)に設定すると、会社+個人の合計保険料は

年間でおおむね数十万円規模に抑えやすくなります(地域・制度で変動)。

ただしメリットとトレードオフの両方を把握しておきましょう。

- 保険料を抑えられる一方で、将来の年金給付や傷病手当金等の算定基礎も小さくなります。

- 与信への影響:役員報酬が小さすぎると、住宅ローン等の審査で不利に働く場面があります。

- 家族・扶養の確認:配偶者の扶養条件や、家族の社保との関係を事前にチェック。

- 実態整合:事業規模や労務の実態に照らして不自然な水準は避け、契約・請求・会計の整合を取ることが大切です。

※保険料率・等級は毎年見直される可能性があります。最新の公的資料と専門家試算で前提確認を。

原則:年途中で変えにくい(定時決定・随時改定の基礎)

- 税務の原則:役員報酬は期首に決めた定期同額が基本。事前確定届出給与以外の不定期な増減は損金不算入の恐れ。

- 社保の更新:毎年の定時決定(算定基礎)で等級を見直し。固定的賃金の変動など一定条件で随時改定が可能。

- 実務ポイント:資金繰りに無理のない安全側の金額を期首に設定。議事録・取締役会/社員総会決議を整える。

金額決定のチェックリスト

- ① 毎月の資金繰りに無理がないか(税・社保・顧問料を含めた固定費)

- ② 将来の与信・年金とのバランスは取れているか

- ③ 個人側の税率帯と法人側の利益水準(税率)を合わせて試算したか

- ④ 家族の扶養・社保への影響を確認したか

- ⑤ 変更ルール(定時決定/随時改定)と必要書類を把握しているか

役員報酬は“一度決めたら基本は固定”という性質をふまえ、最初に安全運転の金額を。

次のセクションでは、「向く人/向かない人(判断チェックリスト)」を整理します。

向く人/向かない人(判断チェックリスト)

向く人:こういう条件がそろっていると効果が出やすい

- 年収帯:概ね700万円超で税・社保の負担感が強い。

- 経費の出しやすさ:仕事部屋・旅費交通費・通信費など、事業経費として合理性のある支出が一定ある。

- 収入の見通し:中期的に売上が見込め、役員報酬を固定しても資金繰りに無理がない。

- 実務耐性:口座分離、記帳、年次申告、社会保険の手続きなどの手間を許容できる。

- 与信ニーズ:住宅ローン等で法人+個人の実態を整えたい(契約・入金・帳簿の一貫性を重視)。

向かない人:無理をすると費用倒れになりやすい

- 収入が低め・不安定:売上が波打ち、固定の役員報酬が負担になりやすい。

- 経費が少ない:切り出す実務が乏しく、設立・顧問・事務のコストが勝ちがち。

- 短期でやめる可能性:単発案件中心/転職予定など、設計回収前に終了する恐れ。

- 扶養・社保との関係:家族の扶養条件を崩すと世帯の保険料総額が上がる場合がある。

- 契約の実態が付いてこない:名義だけの付け替えや偽装分散になりやすい取引構造。

家計との整合(口座分離・資金繰り・専門家費用)

- 口座・財布の分離:法人口座=取引・納税資金、個人口座=生活費・投資原資。混在をなくすのが第一歩。

- 資金繰りの見える化:役員報酬・社保・顧問料・税金を月次固定費として表に置く(年次の山も事前に想定)。

- 専門家費用:設立費+顧問報酬で年数十万円規模を見積もり、効果と手間と合わせて採算判断。

- リスク管理:売上ブレや未入金に備え、法人側に1〜3か月分の運転資金バッファを持つ。

セルフチェック(Yesが多いほど相性◯)

- □ 年収はおおむね700万円以上が続いている/見込める

- □ 事業経費として説明できる支出が毎年一定量ある

- □ 役員報酬を1年間固定しても資金繰りに無理がない

- □ 口座分離・記帳・社保手続きを仕組み化できる(外注含む)

- □ 住宅ローン等で与信を整えたいニーズがある

※本チェックは一般的な目安です。世帯全体の社保・税負担や地域の料率、制度改定によって結論は変わります。

実行前に最新ルールでの試算と専門家の助言をご利用ください。

はじめ方ガイド(最短ロードマップ)

マイクロ法人は“器を分けて整える”発想です。ムリなく始めるために、分ける→設立→運用の順で

小さく前進しましょう。各手続きは地域・状況で異なるため、最新の公的情報と専門家の確認を前提にしてください。

① 事業分けと口座分離/契約見直し(業務委託化)

- “法人で受ける業務”を定義:コンサル・制作・講演など、契約と請求の実態を法人側に移す。

- 口座・決済の分離:法人口座/クレカを開設。売上入金・経費支払は原則すべて法人名義に。

- 契約の切替:取引先と業務委託契約(法人名義)を締結し、請求書・振込先を変更。

- 個人⇄法人の取引ルール:役員立替は精算書で処理/個人利用は按分ではなく原則切り離す。

② 設立手順(類型選択・登記・税務/社保手続)

- 類型の選択:株式会社 or 合同会社(LLC)。設立費・運用の柔軟性で比較。

- 定款・登記:商号・目的・資本金・決算期を決め、設立登記へ。

- 税務届出:税務署へ

法人設立届出書/青色申告の承認申請書/給与支払事務所等の開設届出書/源泉所得税の納期の特例(該当時)などを提出。

消費税は取引実態に応じて課税事業者選択や適格請求書(インボイス)登録を検討。 - 社会保険:法人は原則健康保険・厚生年金の適用事業所。新規適用届/被保険者資格取得届を手続。

- 労働・雇用(該当時):従業員を雇う場合は労災・雇用保険などの手続きもセットで。

③ 運用ルール(役員報酬・源泉・年末調整・記帳・インボイス)

- 役員報酬を“期首に固定”:議事録で決議。定期同額が原則、期中変更は要件限定。

- 給与・源泉税:毎月の源泉徴収と納付をルーティン化。納期の特例を使う場合は適用要件を確認。

- 年末調整/法定調書:源泉の清算・給与支払報告書・支払調書などの提出を年次タスクに。

- 記帳・決算:会計ソフトで毎月締め。納税資金・社保・顧問料は固定費としてキャッシュフロー表へ。

- インボイス運用:適格請求書の交付・保存、番号管理と訂正フローをルール化。

④ よくある落とし穴(回避ポイント)

- 社保適用逃れ:加入要件を満たすのに不加入は指摘リスク。適法な加入を前提に設計。

- 偽装分散:契約・実務が個人のままで名義だけ法人は否認リスク。実体の移管を徹底。

- 二重計上・私的流用:個人と法人の費用混在は×。領収書・カード・口座の分離を厳守。

- 資金ショート:役員報酬・社保・税の固定費を過小見積り。1〜3か月分の運転資金を先に確保。

- 与信の盲点:役員報酬を下げすぎると住宅ローン審査で不利。将来の与信計画と整合を。

※本ガイドは一般的な流れの整理です。税率・保険料・手続きは改定され得るため、実行時は最新情報と専門家の試算でご確認ください。

次は、Q&A(よくある疑問)をやさしく整理します。

Q&A(よくある疑問)

Q. いつ検討・見直しすべき?(収入増減/家族構成の変化)

きっかけは「数字が動いた時」と「暮らしが変わる時」です。

具体的には、売上が前年から大きく増減/扶養や出産・進学・住み替え/住宅ローン検討など。

- 年1回の点検:確定申告後に「個人・法人の利益」「役員報酬」「社保・税」を棚卸し。

- 臨時見直し:大口契約の開始・終了、家族の社保や扶養条件が変わる時。

- 原則:役員報酬は期中に変えにくい前提で、無理のない安全側の設定を。

Q. NISA・iDeCoはどう併用する?

NISAは個人の資産形成枠として、法人化しても個人で利用できます。iDeCoは加入区分・勤務先制度で可否や上限が変わります(役員で厚生年金に加入=一般に第2号区分)。

- NISA:無理のない金額で自動積立。家計に響かない範囲を最優先。

- iDeCo:加入区分・勤務先制度の有無(自社の企業型DC等)を確認。上限や手数料、流動性(原則60歳まで引き出せない)を理解。

- 税効果とキャッシュフロー:節税額だけで決めず、毎月の資金繰りと将来の取り崩し時期を合わせて設計。

※NISA・iDeCoの枠や要件は改定され得ます。最新の公的情報でご確認ください。

Q. 住宅ローン・与信には影響する?

審査では安定した所得の証明が重要です。役員報酬を下げすぎると不利になる場面があるため、与信計画と報酬水準の整合を。

- 提出書類の準備:確定申告書・法人決算書・役員報酬の明細/源泉徴収票・通帳を整える。

- 実績の安定:直近1〜2年の連続性(報酬・売上)があると説明しやすい。

- 資金計画:頭金・諸費用・運転資金のバランスを崩さない。法人側のキャッシュショートは避ける。

Q. 家族への給与・外注費はどこまでOK?

原則は「実態・相場・契約・支払経路」の4点セットです。実際に業務を行い、仕事内容と時間に見合った金額を、契約書と振込で支払います。

- 実態:タスク・時間・成果物を記録(業務日報・納品データ)。

- 相場:同種業務の一般的な単価を参考に過大・過小を回避。

- 契約:雇用なら就業条件・源泉/社保の扱い、外注なら業務委託契約を明記。

- 支払経路:現金手渡しでなく、振込+請求書で証跡を残す。

- 扶養・社保:家族の扶養要件・保険料が変わる可能性を事前に確認。

※名義だけ・相場とかけ離れた金額は否認リスク。地域の労務・税務ルールと照合のうえ運用を。

※本Q&Aは一般的な整理です。税率・標準報酬・制度は2025年以降に変更され得ます。実行前に最新情報と専門家の試算をご確認ください。

まとめ:マイクロ法人は「器を分けて、家計を整える」ための選択肢

マイクロ法人は魔法の節税術ではなく、収入・費用・社会保険の重心を分けて整えるための仕組みです。

効果は人それぞれ。数字で試算し、無理のない運用ルールを先に決めるほど安心して続けられます。

今日からできる3ステップ

- 現状の見える化:売上・経費・税・社保・生活費・貯蓄の流れを1枚に整理(個人の家計表+簡易PL)。

- シナリオ試算:個人のみと個人+法人で、手取り・固定費(社保・顧問料)・与信への影響を比較。

- 運用ルールの骨子:役員報酬(期首に固定)/口座分離/請求フロー/年1回の点検サイクルを決める。

進め方のコツ(不安を減らすヒント)

- 与信の予定を先に確認:住宅ローン等の計画が近い場合は、報酬水準と提出書類を逆算。

- 世帯全体で最適化:配偶者の扶養・社保、学費やライフイベントを含めて世帯合算で判断。

- “適法・実態”が最優先:契約・請求・口座・会計を法人側にそろえ、名義だけの付け替えは避ける。

- 固定費の見積りは安全側:社保・税・顧問料を月次固定費に置き、運転資金は1〜3か月分を確保。

- 専門家と伴走:設計段階で税理士・社労士に相談し、最新制度での前提を確認。

※本記事は一般的な整理です。税率・標準報酬・制度は更新され得ます。実行前に最新の公的情報と専門家の試算をご確認ください。

暮らしとお金の見える化スターターキット

家計・貯蓄・投資・保険をやさしく整理できるチェックシートと活用ガイドをご用意しました。

フリーランスや小さな法人の方も、月次の固定費と資金の流れを“わが家サイズ”で整える第一歩に。